Стоимость услуг: как рассчитать? Особенности ценообразования в сфере услуг

Опубликовано: 15.11.2017

Часто начинающие предприниматели сталкиваются с проблемой формирования стоимости услуг. Дело в том, что многие в этом вопросе ориентируются только на конкурентов и стараются перебить их предложение более низкой ценой. И это в корне неверный подход.

Существует 3 ключевых фактора процесса формирования цены, которые необходимо учитывать еще на этапе подготовки.

Потребители. Уровень спроса на услугу задает высшую точку цены. Это тот максимум, который покупатели готовы заплатить за данный вид услуг. Компания, оказывающая услугу. Это минимальный порог цен, который обеспечит безубыточную работу. Включает материальные издержки, себестоимость, а также размер планируемой прибыли. Конкуренты. Как активные участники рынка, они задают ценовой коридор в нише в формате «от и до». Большинство компаний стремятся держаться в рамках этого коридора.То есть, учитывая эти 3 момента, вам нужно произвести расчет стоимости услуг по критериям: максимальная цена, минимальная цена и оптимальная цена.

Далее мы разберем основные методы ценообразования в сфере услуг, их особенности и нюансы.

4 основных подхода к расчету стоимости услуг

Метод 1. Себестоимость + планируемая прибыль. Себестоимость в этом случае — это затраты, связанные с выполнением необходимых операций в рамках оказанных услуг. Такие издержки можно разделить на 4 условные группы:

постоянные — это затраты на амортизацию оборудования, оплата аренды помещения, доступ в интернет и т.д.; переменные — расходы на материалы, необходимые в отдельных случаях; прямые — заработная плата сотрудников, задействованных в оказании услуг, подрядчиков; косвенные — оплата юристов, бухгалтеров, а также различных квалификационных курсов.Отдельно стоит вынести такую статью расходов, как налоги и реклама. Посчитав себестоимость услуги, необходимо прибавить процент планируемой прибыли.

«Хосин Канри» — Стратегия на одном листе

На первый взгляд кажется, что в России уже изданы все книги и описаны все концепции разработки стратегии. Но это не так. Методика разработки стратегии «хосин канри», позволяющая представить стратегию компании на одном листе, до сих пор была неизвестна российским читателям.

Сама эта техника не нова. Понятие хосин канри появилось в 1960-х годах. В 1964 году компания Bridgestone Tire ввела в обращение термин «хосин канри». После знакомства с хосин канри компании Toyota и Komatsu дополнили эту концепцию, и с тех пор она является отличительным признаком, критерием бережливого производства, так же как и система управления качеством и др.

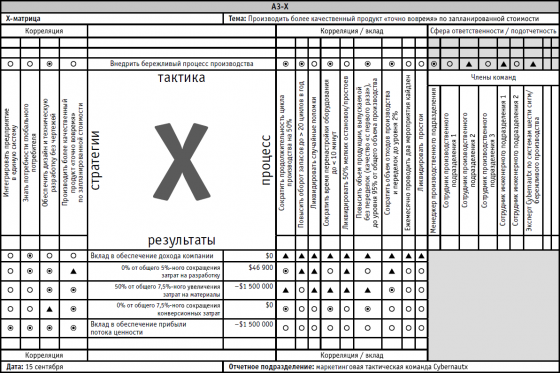

Одним из основных инструментов хосин канри является так называемая Х-матрица . Чтобы понять, что это такое, давайте обратимся к современной практике разработки стратегии. Опустим вопрос участников разработки стратегии компании. Это может быть консалтинговая компания, руководство компании или отдел стратегического планирования. Обратим внимание на финальный документ, описывающий стратегию. Как правило, это очень красиво оформленная презентация, состоящая из N слайдов. Все это выполнено в отличной программе PowerPoint, а число N часто трехзначное.

Итак, стратегия разработана, у нас есть большой документ. Теперь осталось ответить на вопросы: кто, что, и как должен делать для того, чтобы стратегия была реализована, а цели достигнуты.

Разработчики методики хосин канри в свое время поняли, что для того, чтобы стратегия «работала», все планы действий (стратегические, тактические, оперативные) и целевые показатели должны быть представлены на … одном листе! На одном листе формата А3! Ни больше, ни меньше. Причем Х-матрицы не существует в электронном виде. Только в распечатанном.

Мы долго выбирали, какую книгу о системе хосин канри издать в России первой. Учитывая мнение главного редактора американского издательства Productivity Press и ведущих экспертов, мы приняли решение представить концепцию хосин канри российским читателям книгой Тома Джексона Хосин канри: как заставить стратегию работать .

Эта книга – лучшее на сегодняшний день практическое руководство по внедрению хосин канри. На сайте нашего издательства размещены дополнительные материалы к книге, которые содержат пустые таблицы, документы и инструкции, которые потребуются хосин-командам при работе.

Интересно было бы узнать, как выглядят стратегии различных компаний…

Поделиться с друзьями:

Подписывайтесь на Leaninfo.ru в соцсетях:

Смотрите также:

Создание единого рынка банковских услуг и элементы европейского банковского права

Директива ЕС от 15 декабря 1989 г., получившая впоследствии название Второй банковской директивы (89/646/ЕЕС) [1] , была призвана окончательно устранить перечисленные выше недостатки Первой банковской директивы. Можно согласиться с оценкой Второй банковской директивы, данной в зарубежной юридической литературе и состоявшей в том, что основной целью данной директивы было создание единого рынка банковских услуг в рамках ЕС без каких-либо барьеров на пути трансграничного оказания таких услуг или открытия филиалов [2] . Вторая банковская директива базировалась на трех принципах, выражающих сущностные элементы европейского банковского права.

Первый — принцип единой банковской лицензии, основанной на доктрине взаимного признания. Этот принцип уполномочивал кредитную организацию, получившую банковскую лицензию на территории одного государства-члена, осуществлять банковскую деятельность, упомянутую в приложении к директиве, на территории любого другого государства-члена как посредством оказания трансграничных услуг, так и путем открытия филиала. Таким образом, банковская лицензия, полученная на территории одного государства-члена, должна была быть признана во всех других государствах — членах ЕС — соответствующими органами банковского надзора.

Второй — принцип контроля органов банковского надзора государства происхождения. В соответствии с данным принципом органы банковского надзора государства происхождения, т.е. того государства, в котором деятельность кредитной организации была лицензирована, несут ответственность за осуществление надзорных функций в отношении деятельности кредитной организации, включая банковские операции, и за пределами государства происхождения. Органы банковского надзора государства пребывания, т.е. того государства, на территории которого кредитная организация осуществляет свою деятельность, сохраняют за собой часть контрольных функций, которые не были закреплены в соответствующих нормативных актах европейского законодательства за органами государства происхождения.